Marktkommentar November: USA - Politik und abkühlende Wirtschaft hält Zinsanstieg in Schach

Die Märkte in den USA haben sich zinsseitig vorübergehend beruhigt. Ist dies ein Wendepunkt in den USA und warum weisen gerade Aktien von Schwellenländern aktuell ein Aufholpotenzial aus?

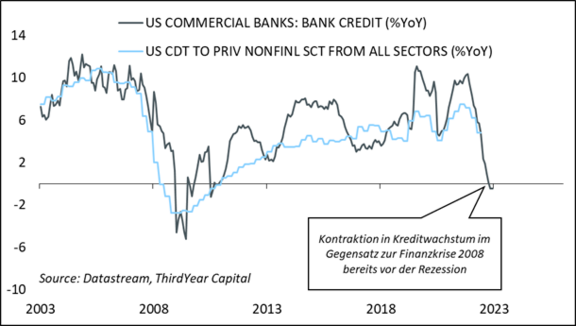

Die amerikanische Wirtschaft bewegt sich mehr und mehr in Richtung eines zyklischen Abschwungs. Dies zeigen die Analysen des Kreditwachstums und der konjunkturabhängigen Arbeitsmarktsektoren. Die US-Notenbank Fed ist sich dessen bewusst und verzichtet vorerst auf weitere Zinsanhebungen. Gleichzeitig reagiert die Fiskalpolitik auf die anhaltende Schwäche im amerikanischen Anleihemarkt und beschließt weniger langfristige Zinspapiere auf dem angeschlagenen Markt anzubieten. Auch wenn der eingeschlagene Weg der Verschuldung für die USA ein langfristiges Risiko bleibt, haben sich die Märkte zinsseitig vorübergehend beruhigt. Die Folge: Eine aktuelle Erholung in den meisten Anlageklassen. Der Blick nach vorne zeigt allerdings noch keine positiven Stimuli für die Konjunktur. Ein positiver Wendepunkt im amerikanischen, privaten Kreditwachstum wurde historisch gesehen immer nur durch Zinssenkungen erreicht. Solange die Marktzinsen hoch bleiben und von der Fed keine Zinssenkungen angekündigt sind, ist von keiner Verbesserung der zyklischen Dynamik auszugehen. Auch auf fiskalischer Seite sind neue Wachstumsimpulse unter Berücksichtigung der begrenzten Neuemissionen unwahrscheinlich. Das positive daran ist - die Abkühlung der Wirtschaft begrenzt auch die zyklischen Inflationsrisiken. Aus Sicht der Fed ist aktuell nur noch das zu hohe Lohnwachstum ein Störfaktor, der trotz der jüngsten Abschwächung mit dem Inflationsziel unvereinbar bleibt. Unter dem Strich gibt es aus politischer Perspektive keine überzeugenden Gründe, warum man in diesem Wachstumsumfeld - mit Blick auf das Jahr 2024 - das zu hohe Lohnwachstum mit letzter Konsequenz bekämpfen sollte.

Die zyklische Entwicklung setzt daher den Weg einer milden Stagflation mit vermehrten Wachstumsrisiken fort und deckelt damit das Anstiegspotential der Aktien- und Kreditmärkte Solange sich der Arbeitsmarkt nicht abschwächt, bleibt das Rezessionsrisiko begrenzt und die Kerninflation hartnäckig über dem Inflationsziel von zwei Prozent. Aufholpotential gibt es vor allem bei den Aktien der Schwellenländer, die aufgrund einer milden Stagflation von höheren Real Asset-Preisen profitieren. Die marginalen Veränderungen in der amerikanischen Fiskal- und Geldpolitik erhöhen zudem erneut den Spielraum für China, stimulierend auf die eigene Wirtschaft zu reagieren. Ein marginaler Wachstumsimpuls ist nach vielen Nebelkerzen aktuell in den meisten Märkten nicht eingepreist und kann ebenfalls - durch eine Übergewichtung von Schwellenländern sowie eine Positionierung für einen schwächeren US-Dollar - umgesetzt werden.

Erhalten Sie hier weitere zum aktuellen Research von ThirdYear Capital:

- Deutschland/Österreich: Link zum Research

- Schweiz: Link zum Research